Olá a todos!

Espero que todos estejam bem.

Voltamos com a parte final sobre como planejar a aposentadoria ou investimentos com a modalidade previdência privada.

Será que o PGBL e VGBL só servem para a aposentadoria?

De forma geral, costuma-se lembrar dos planos de previdência privada para compor reservas financeiras que irão complementar a aposentadoria, já que embora esse seja o seu principal objetivo, o investimento pode servir a outras esferas do planejamento financeiro.

Alguma dessas aplicações é a redução da base de tributação do IR no caso do PGBL, como informado anteriormente, além disso, ambas as formas podem ser úteis para realizar algum objetivo de médio ou longo prazo, como uma viagem ou a compra de um bem que se deseje fazer no futuro, por exemplo.

Nesse sentido, uma das vantagens do PGBL e VGBL é que os aportes mensais são programados e os valores são definidos pelo contratante do plano. mesmo para quem já tem um patrimônio formado e reservas

garantidas para o futuro pode se beneficiar de um plano de previdência privada porque, de forma geral, os recursos investidos em PGBL e VGBL não passam por inventário e dessa forma, os herdeiros não precisam esperar pelo término do processo e podem contar com esse dinheiro para, por exemplo, cobrir os custos legais de uma sucessão patrimonial.

Com tantas ofertas no mercado, não é raro acontecer de uma pessoa contratar um PGBL ou VGBL e encontrar condições melhores em outra instituição financeira algum tempo depois ou até mesmo perceber que existe um produto no seu próprio banco ou corretora mais alinhados com os seus objetivos financeiros do que a sua aplicação atual e quando isso acontece, o cliente pode migrar o investimento para onde desejar e na maioria das vezes, sem nenhum tipo custo.

Uma das condições para a portabilidade da previdência privada é não poder mudar da tabela regressiva para a progressiva, além disso, a migração só pode ser feita entre planos de uma mesma modalidade, ou seja, somente de VGBL para VGBL ou de PGBL para PGBL, mesmo que permaneça na mesma instituição financeira.

Conhecer o histórico do fundo e o seu regulamento também é importante antes de fazer uma portabilidade e eventualmente, é possível

até pode encontrar um fundo de previdência com retorno maior do que o seu, mas é preciso avaliar se ele está adequado ao seu perfil de risco.

Por fim, é preciso também comparar as taxas que vimos acima, para entender se a troca realmente vale a pena.

Os planos de previdência privada são estruturados como fundos de investimento e, por isso, possuem uma taxa de administração e essa taxa serve para remunerar o trabalho da administração e gestão, e representa um percentual fixo que é cobrado sobre o patrimônio total do fundo.

A taxa de administração é expressa ao ano, porém a sua apuração e cobrança ocorre diariamente, considerando os dias úteis do ano.

Dependendo do tipo de fundo, também poderá ser cobrada a taxa de performance, que representa um percentual sobre o ganho acima do benchmark do fundo.

Isso na prática é uma espécie de bônus para o gestor que superou a expectativa de ganho do investimento, normalmente, a taxa de performance varia entre 10% e 20% sobre o valor que superou o benchmark, porém, a sua cobrança não é garantia de que o fundo tenha necessariamente o melhor desempenho e isso é importante

entender a estratégia do fundo e analisar o seu histórico para avaliar se, de fato, ela se justifica ou não no investimento.

Por fim, alguns fundos de previdência também podem cobrar uma taxa de carregamento. Essa taxa incide sobre as movimentações financeiras (entradas ou saídas) do fundo, e, em alguns casos, também pode ser cobrada na portabilidade da previdência.

Cada vez menos a taxa de carregamento tem sido cobrada na previdência privada, por isso, é importante que o investidor se informe antes e compare diferentes planos antes de optar por um ou por outro.

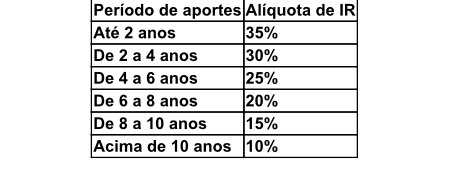

Já na tabela regressiva considera-se o prazo do investimento, justamente para incentivar que se mantenha o dinheiro aplicado por mais tempo e nesse caso, a alíquota começa em 35% e, a cada dois anos, cai cinco pontos percentuais, até chegar na faixa mínima de 10%.

Confira os prazos e alíquotas da tabela regressiva do IR:

Perceba que caso haja a opção pela tabela regressiva e precisar fazer um resgate antes de dois anos, pagará um imposto bastante elevado e nesse caso, a vantagem tributária obtida no caso de um PGBL foi sacrificada pela alíquota maior de IR.

É por isso que especialistas alertam que, para optar pela tabela regressiva, é preciso ter certeza de que o dinheiro poderá ficar aplicado por um prazo mais longo. Se o investidor conseguir não mexer nos recursos por 10 anos, alcançará a menor alíquota entre todas as aplicações financeiras que não são isentas de Imposto de Renda.

Outro aspecto importante a saber é que, dependendo do tipo de tributação, existem restrições quanto à mudança do plano. Nesse sentido, quem opta pela tabela progressiva pode migrar posteriormente para um plano com a tabela regressiva. Porém, se a tributação seguir a tabela regressiva, não será possível migrar para um plano com tributação progressiva.

Seja PGBL ou VGBL, um cuidado importante que o investidor precisa ter é com a forma de tributação do plano de previdência privada, que pode ser progressiva ou regressiva. A escolha de uma das tabelas deve ser feita no momento da contratação do plano.

Tabela progressiva

A tributação progressiva da previdência leva em conta apenas o valor a receber de aposentadoria, independentemente do tempo de aplicação. A tabela é a mesma aplicada aos salários, com uma faixa de isenção e quatro alíquotas que vão aumentando conforme o valor do benefício.

Atualmente, a tabela progressiva do IR vigente é a seguinte:

Suponha que você tenha contratado um PGBL ou VGBL e que, passado o período de aportes mensais, você comece a receber um rendimento que chegue a R$ 4.000 mensais (INSS + previdência privada). Considerando a atual tabela progressiva, o valor se enquadraria na alíquota de 22,5%. Logo, a tributação ficaria assim:

R$ 4.000 x 22,5% = R$ 900

Agora, é preciso subtrair o valor dedutível dessa faixa de tributação: R$ 900 – 651,73 = 248,27

Por fim, chegamos ao valor líquido que você receberia:

R$ 4.000 – R$ 248,27 = R$ 3.751,73

Lembrando que os valores da tabela progressiva do IR mudam de tempos em tempos e, por isso, é importante consultá-los periodicamente.

Tem dúvidas, estou à disposição.

Até mais!

Rodrigo Teixeira Mendes

Coluna Investimentos

Natural de São Paulo-SP-Brasil e hoje residindo em Bournemouth-Dorset, Inglaterra, com graduação em Direito pela UNIP e pós graduação em Administração de Negócios pelo Mackenzie e Finanças Corporativas pela UNICAMP.