Olá à todos!

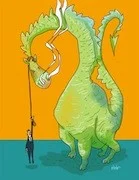

Está assustado com o aumento dos preços? Qual o malabarismo financeiro para ter maior rentabilidade nos seus investimentos em cenário de inflação em alta?

O cenário nesse ano de 2014 e para 2015 é de manutenção e/ou aumento da inflação. Não à toa que o Copom (Comitê de Política Monetária) do Banco Central vem elevando a taxa básica de juro, a Selic, como forma de conter o aumento de preços. Se, como consumidor, esse cenário pode prejudicá-lo, como investidor ele mostra uma série de oportunidades.

Para quem aplica no curto e médio prazo - o que gira em torno de 3 anos, o indicado, com o cenário de inflação em alta, é ficar em um CDB (Certificado de Depósito Bancário) que remunere pelo menos 90% do CDI, mas fique atento ao Imposto de Renda e a qualidade do banco que efetuará as aplicações

No caso de fundos, os que possuem DI como opção são interessantes, mas com taxa de administração de 1% para baixo.

Uma opção que vem ganhando a atenção e o bolso dos investidores é o Tesouro Direto, em título de curto prazo atrelado à Selic, ou seja, com a tendência de que o juro vai subir, o investidor ficará protegido. As LFTs (Letras Financeiras do Tesouro), títulos com rentabilidade diária vinculada à taxa de juro básica da economia, com pagamento no vencimento são uma dessas opções.

O Tesouro Direto e os Fundos de Investimento com títulos em inflação são as formas de investimentos seguindo o aumento de preços. Entre os títulos que seguem os preços, estão:

- NTN-C (Notas do Tesouro Nacional) série C: títulos com rentabilidade vinculada à variação do IGP-M, acrescida de juros definidos no momento da compra. Forma de pagamento: semestralmente (juros) e no vencimento (principal);

- NTN-B (Nota do Tesouro Nacional) série B: títulos com rentabilidade vinculada à variação do IPCA, acrescida de juros definidos no momento da compra. Forma de pagamento: semestralmente (juros) e no vencimento (principal);

- NTN-B Principal (Nota do Tesouro Nacional) série B: títulos com rentabilidade vinculada à variação do IPCA, acrescida de juros definidos no momento da compra. Não há pagamento de cupom de juros semestral. Forma de pagamento: no vencimento (principal).

Para o investidor que possui maior prazo para investimentos os títulos pré-fixados em IPCA, quando se compra inflação mais juros são os mais indicados.

No caso de Bolsa de Valores, os papéis que mais se beneficiam com o cenário de alta de inflação são as concessionárias de rodovias e de energia elétrica, que têm seus contratos reajustados de acordo com algum índice. As ações de bancos, com ou sem inflação, têm boa rentabilidade satisfatória, já que pode-se proteger da inflação.

Tem dúvidas? Entre em contato.

Abraços e até a próxima semana

Rodrigo Teixeira Mendes

Graduado em Direito pela Universidade Paulista e Pós Graduado em Administração de Negócios pela Universidade Presbiteriana Mackenzie, além de possuir experiências na área financeira e comercial em empresas como Banco Itaú, RR Donnelley Moore, Camargo Correa. Atualmente tem atuação no setor financeiro e ministra cursos e palestras na área de Educação Financeira com foco na disseminação do conhecimento de produtos disponíveis no Mercado Financeiro (Finanças Pessoais, Renda Variável, Renda Fixa).

E-mail: rodrigo@valutainvest.com.br

Telefone: (19) 99626-1540 / (19) 2513-0103