Ágora e Valuta Invest convidam para palestra sobre renda fixa e títulos públicos com a presença de Fábio Calderaro, dia 09-10 no Mercure Campinas.

Papos & Ideias - investindo em renda fixa: como operar no tesouro direto com Valuta Invest - Palestra Saraiva

Palestra da Valuta Invest na Saraiva dia 27 de Agosto as 19:30, confiram!

Renda Fixa – Conheça a NTN-C (Tesouro Direto) por Rodrigo Mendes

Olá à todos!

O Sr. ou Sra. Investe o seu dinheiro em Renda Fixa? Segue mais uma dica e dessa vez a NTN-C (Tesouro Direto)

A NTN-C é um título com rentabilidade vinculada à variação do IGP-M4, acrescida de juros definidos no momento da compra.

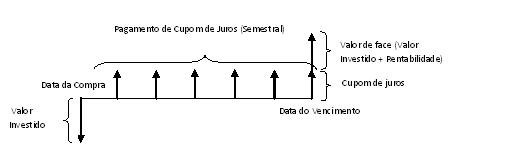

O rendimento da aplicação é recebido pelo investidor ao longo do investimento, por meio de cupons semestrais de juros, e na data de vencimento do título, quando do resgate do valor de face (valor investido somado à rentabilidade) e pagamento do último cupom de juros.

As NTN-C não são ofertadas para compra no Tesouro Direto desde 2006. Atualmente o Tesouro Nacional atua apenas na recompra deste título às quartas-feiras.

Fluxo de Pagamentos da NTN-C

Tem dúvidas? Entre em contato.

Abraços e até a próxima semana

Rodrigo Teixeira Mendes

Graduado em Direito (Universidade Paulista), Especialista em Administração de Negócios (Universidade Presbiteriana Mackenzie), Especialista em Finanças Corporativa e Investment Banking (FIA FEA USP)

Possui experiências em empresas como o Banco Itaú, RR Donnelley Moore, Camargo Correa e atua no setor financeiro de instituição financeira (distribuição de valores mobiliários) e ministra cursos e palestras na área de Educação Financeira.

E-mail: rodrigo@valutainvest.com.br

Telefone: (19) 99626-1540 / (19) 2513-0103

Renda Fixa – Conheça a NTN-B Principal (Tesouro Direto)

Olá à todos!

O Sr. ou Sra. Investe o seu dinheiro em Renda Fixa? Segue mais uma dica e dessa vez a NTN-B Principal (Tesouro Direto).

A NTN-B Principal, a NTN-B é um título com rentabilidade vinculada à variação do IPCA², acrescida dos juros definidos no momento da compra.

Esse título permite ao investidor obter rentabilidade em termos reais, mantendo seu poder de compra ao se proteger de flutuações do IPCA durante a aplicação.

Apesar de ser o título que possui o maior prazo para aplicação (atualmente conta com investimentos até 2045), seu rendimento é recebido pelo investidor ao longo do investimento, por meio de cupons semestrais de juros, e na data de vencimento do título, quando do resgate do valor de face (valor investido somado à rentabilidade) e pagamento do último cupom de juros.

Fluxo de Pagamentos da NTN-B

Tem dúvidas? Entre em contato.

Abraços e até a próxima semana.

Rodrigo Teixeira Mendes

Graduado em Direito (Universidade Paulista), Especialista em Administração de Negócios (Universidade Presbiteriana Mackenzie), Especialista em Finanças Corporativa e Investment Banking (FIA FEA USP)

Possui experiências em empresas como o Banco Itaú, RR Donnelley Moore, Camargo Correa e atua no setor financeiro de instituição financeira (distribuição de valores mobiliários) e ministra cursos e palestras na área de Educação Financeira.

E-mail: rodrigo@valutainvest.com.br

Telefone: (19) 99626-1540 / (19) 2513-0103

Renda Fixa – Conheça NTN-F (Tesouro Direto)

Olá à todos!

O Sr. ou Sra. Investe o seu dinheiro em Renda Fixa? Segue mais uma dica e dessa vez a NTN-F (Tesouro Direto).

A NTN-F também é um título prefixado, com rentabilidade definida no momento da compra.

Porém, diferentemente da LTN, seu rendimento é recebido pelo investidor ao longo do investimento, por meio de cupons semestrais de juros, e na data de vencimento do título, quando do resgate do valor de face (valor investido somado à rentabilidade) e pagamento do último cupom de juros.

O fluxo de cupons semestrais de juros aumenta a liquidez, possibilitando reinvestimentos.

Fluxo de Pagamentos da NTN-F

Tem dúvidas? Entre em contato.

Abraços e até a próxima semana

Rodrigo Teixeira Mendes

Graduado em Direito (Universidade Paulista), Especialista em Administração de Negócios (Universidade Presbiteriana Mackenzie), Especialista em Finanças Corporativa e Investment Banking (FIA FEA USP)

Possui experiências em empresas como o Banco Itaú, RR Donnelley Moore, Camargo Correa e atua no setor financeiro de instituição financeira (distribuição de valores mobiliários) e ministra cursos e palestras na área de Educação Financeira.

E-mail: rodrigo@valutainvest.com.br

Telefone: (19) 99626-1540 / (19) 2513-0103

Renda Fixa – Conheça a LCI (Letra de Crédito Imobiliário)

Olá à todos!

O Sr. ou Sra. Investe o seu dinheiro em Renda Fixa? Segue mais uma dica e dessa vez a a LCI (Letra de Crédito Imobiliário)

LCI é um dos instrumentos de Renda Fixa que conta com a isenção de Imposto de Renda para pessoa física. Representa uma fonte de recursos para o setor imobiliário, pois possui como lastro créditos imobiliários. Emitida por instituições financeiras – bancos comerciais, múltiplos e de investimento, além de sociedades de crédito imobiliário, associações de poupança e empréstimo e companhias hipotecárias – e regulamentada pela a Lei no 10.931/2004 e a Circular do Banco Central no. 3.614/12.

Qual a rentabilidade?

A LCI tem rentabilidade pré ou pós fixada:

Pós-Fixada: A Taxa de Juros é apresentada como um percentual do CDI (Certificado de Depósito Interbancário), que acompanha de perto os juros básicos da economia - SELIC e é pago no vencimento da aplicação. Outra forma de rentabilidade é o indexador de inflação pelo IPCA ou IGPM mais os juros reais. Nesses casos o prazo mínimo de emissão é de 36 meses.

Pré-Fixada: A Taxa de Juros é determinada no momento da aplicação, e o valor de Resgate já fica conhecido previamente.

Quais as garantias?

Ao optar pela LCI, o investidor assume o risco primário do emissor. Conta ainda com a segurança adicional de que está vinculado à carteira da de crédito imobiliário da instituição financeira. Outro diferencial é o fato de ser elegível à cobertura do Fundo Garantidor de Crédito (FGC) até o limite de R$ 250 mil por investidor, limitado ao saldo.

Essa garantia refere-se ao total de créditos de cada pessoa contra a mesma instituição associada, ou contra todas as instituições associadas do mesmo conglomerado financeiro.

Além das garantias do FGC, as LCI´s tem como lastro financiamentos imobiliários, garantidos por alienação fiduciária, e com registro na CETIP. Entre os tipos de lastro estão: financiamentos habitacionais garantidos por hipoteca ou alienação fiduciária de bens imóveis, sejam eles contratados ou não pelo Sistema Financeiro da Habitação (SFH); empréstimos garantidos por hipoteca ou alienação imobiliária de bens imóveis residenciais; e outros empréstimos ou financiamentos garantidos por hipoteca ou alienação fiduciária de bens imóveis.

{cke_protected_1}{cke_protected_2}{cke_protected_3}

Qual o prazo da operação?

O prazo mínimo de vencimento desse ativo varia de acordo com o emissor. Os mais comuns são de 60 dias a 720 dias. Fora da data do vencimento a negociação da LCI varia de acordo com as condições de mercado.

Qual o valor mínimo para aplicação?

O valor mínimo para aplicação é determinado pela companhia emissora. Em sua maioria este valor está em R$10.000,00.

Qual a vantagem em relação a outros títulos de Renda Fixa?

O rendimento das aplicações em Letras de Crédito Imobiliário - LCI são isentas de Imposto de Renda para pessoas físicas. Isso permite, em muitos casos, um ganho maior do que aplicações de renda fixa mais comuns, como um CDB por exemplo.

Por exemplo, uma LCI que paga 90% do CDI com vencimento em 90 dias, tem uma taxa equivalente a um CDB de 116,13% do CDI. Ou seja, o aplicador somente terá rentabilidade equivalente se adquirir no mercado um produto de renda fixa que pague 115,86% do CDI, como um CDB por exemplo, o que com certeza terá maior risco.

Rodrigo Teixeira Mendes

Graduado em Direito (Universidade Paulista), Especialista em Administração de Negócios (Universidade Presbiteriana Mackenzie), Especialista em Finanças Corporativa e Investment Banking (FIA FEA USP)

Possui experiências em empresas como o Banco Itaú, RR Donnelley Moore, Camargo Correa e atua no setor financeiro de instituição financeira (distribuição de valores mobiliários) e ministra cursos e palestras na área de Educação Financeira.

E-mail: rodrigo@valutainvest.com.br

Telefone: (19) 99626-1540 / (19) 2513-0103